La loi de finances pour 2014 a apporté de profonds changements dans la relation contractuelle entre l’entreprise principale et son sous-traitant, avec le régime d’autoliquidation de la TVA : l’entreprise principale est donc redevable de la taxe à la place du sous-traitant .

Ce régime est entré en vigueur pour tous les contrats de sous-traitance de travaux conclus à compter du 1er Janvier 2014.

L’autoliquidation de la TVA, les explications du secrétaire d’Etat au Budget

Pour en savoir plus sur ce dispositif, n’hésitez pas à interroger l’un des cabinets du Groupe SR Conseil, notamment spécialiste entre autre de la comptabilité des TPE, TPI, PME, PMI et de toutes les entreprises plus particulièrement intéressées par ce dispositif.

Comment cela se passait avant 2014

Les prestations effectuées dans le secteur du bâtiment par un sous-traitant pour le compte d’une entreprise principale sont actuellement soumises à la TVA dans les conditions de droit commun : la TVA est collectée par le sous-traitant auprès de l’entreprise principale. Le sous-traitant doit déclarer cette TVA collectée dans sa déclaration de TVA et la reverser à l’Etat, tandis que l’entreprise principale déduit la TVA versée au sous-traitant de celle qu’elle collecte auprès du maître d’ouvrage.

Or ces prestations peuvent être source de fraude à la TVA. Il existe, en effet, des schémas dans lesquels un sous-traitant (le plus souvent une entreprise éphémère) facture la taxe et la collecte sur son donneur d’ordre, sans la reverser au Trésor, alors que le donneur d’ordre déduit la TVA qui lui a été facturée par son sous-traitant.

Le régime d’autoliquidation de la TVA

Afin de remédier à cette possibilité de fraude, la taxe due au titre de travaux de construction réalisés par un sous-traitant pour le compte d’un preneur assujetti sera désormais acquittée par le preneur (entreprise principale).

Nature des travaux concernés :

Le dispositif d’autoliquidation concerne les travaux immobiliers. Les travaux visés par le dispositif sont les travaux de construction, y compris les travaux de réparation, de nettoyage, d’entretien, de transformation et de démolition en relation avec un bien immobilier.

Ce régime s’applique donc notamment aux contrats de sous-traitances de travaux dans le cadre d’un contrat de construction d’une maison individuelle.

Les prestations de services se rattachant à un immeuble autres que les travaux immobiliers mentionnés ci-dessus ne sont pas concernées.

Définition de la sous-traitance

Le nouveau dispositif d’autoliquidation ne trouve toutefois à s’appliquer qu’en cas de sous-traitance.

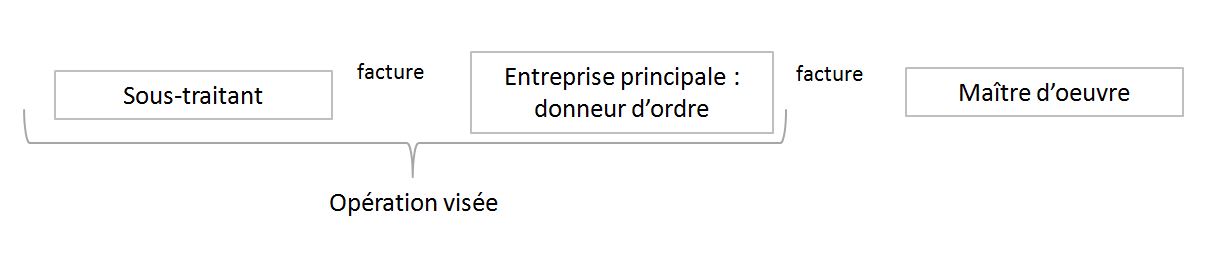

La sous-traitance est l’opération par laquelle un entrepreneur (entreprise principale) confie par un sous-traité, et sous sa responsabilité, à une autre personne appelée sous-traitant l’exécution de tout ou partie du contrat d’entreprise ou d’une partie du marché public conclu avec le maître de l’ouvrage.

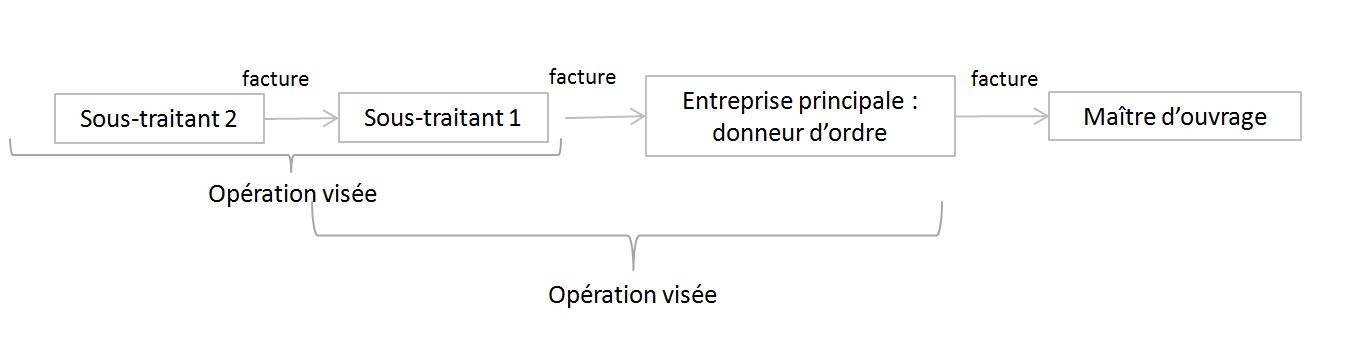

En cas de sous-traitance « en cascade », le sous-traitant est considéré comme entrepreneur principal à l’égard de ses propres sous-traitants. Il y a donc plusieurs entrepreneurs principaux : l’entreprise titulaire du marché et le ou les sous-traitants donneurs d’ordres.

Seules les prestations rendues par le ou les sous-traitants à l’entrepreneur principal sont concernées par le nouveau dispositif d’autoliquidation : le redevable de la taxe sera alors l’entrepreneur principal. En revanche, les prestations rendues par l’entreprise titulaire du marché au maître d’ouvrage ne sont pas concernées par le nouveau dispositif.

Conséquences de l’autoliquidation pour le preneur (entreprise principale)

Le preneur assujetti devra, quant à lui, liquider la TVA dont il est redevable en application du nouveau dispositif sur ses déclarations de chiffre d’affaires. Le montant HT des travaux en cause devant être porté sur la ligne « Autres opérations imposables » (ligne 02) de la déclaration. La taxe ainsi acquittée pourra être déduite dans les conditions de droit commun. La justification de la déduction sera apportée, comme pour les autres cas d’autoliquidation, par la mention des opérations en cause sur la déclaration de chiffre d’affaires sur la ligne « autres biens et services » (ligne 20).

Sanctions

A défaut d’autoliquidation de la taxe, le preneur se verrait appliquer, en cas de rappel, une amende égale à 5 % du rappel de taxe pour lequel il bénéficie d’un droit à déduction et les sanctions de droit commun (intérêt de retard notamment) s’appliquant au rappel de taxe non déductible.

Conseil

Organisation comptable pour le preneur

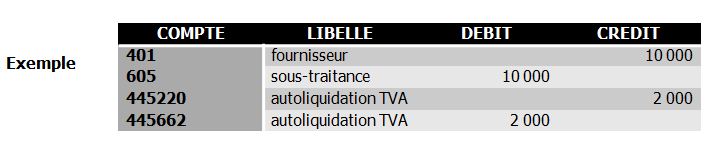

Nous vous conseillons de créer un compte de sous-traitance (compte 605) spécifique pour les opérations qui relèvent de ce régime.

Lors de l’enregistrement de la TVA, il convient de passer les écritures d’autoliquidation de TVA et d’utiliser des comptes de TVA dédiés à ces opérations.

Organisation comptable pour le sous-traitant

Nous vous conseillons de créer un compte de chiffres d’affaires (compte 704) spécifique pour les opérations qui relèvent de ce régime.

Immeubles non situés en France ou sous traitants non établis en France.

Autoliquidation de la TVA due à l’importation, le point de vue de la douane française

Nous recommandons vivement de suivre cette présentation de la douane française.

En savoir plus ici :